L’évaluation et définition des 2 contraintes basiques pour tout Trader et leur inter corrélation.

=> Une idéologie, la bonne ?

En Finance, la priorité, celle sur laquelle il faut se focaliser, est une variable très importante, qui est souvent occultée: c’est la variable « risque« .

Il existe en effet 2 grandes variables pour tout trader, que sont la rentabilité et le risque.

Dans les modèles microéconomiques, on les appelle Espérance de gain et Variance : Trader, ou l’évaluation de nos 2 contraintes de notre propre modèle de Trading, que sont le rendement (ou Espérance de gain, notée E (X)), et le risque pris (la Variance ou Ecart-Type, notée V ( X ) ).

Ces 2 variables interagissent entres elles dans le même sens: pour avoir du gain, il y a du risque. Si on veut augmenter son gain, il faut obligatoirement augmenter les risques. Alors, la vrai question économique et financière qui prévaut ici pour tout Trader qui veut être rentable à long terme, est de savoir s’il va baser sa stratégie sur la maximisation de la première variable, à savoir de la rentabilité en laissant courir exponentiellement la variable risque, ou bien s’ il va d’abord s’intéresser à minimiser la variable risque, pour ensuite s’intéresser à la rentabilité, qui certes ne sera pas maximale, mais sera presque certaine.

Dans ce monde où sur la place financière, la personne faisant le meilleur rendement est traitée tel un roi, il faut dire merci à cette crise qui nous est tombée dessus aussi violemment, car elle a mis en avant les failles de la stratégie de la maximisation de la rentabilité. En effet, dans cette stratégie, on gagne, on gagne, jusqu’au moment ou on perd…TOUT.

Un Trader qui utilise la stratégie de maximisation de la rentabilité, quand il va viser annuellement un taux de profit de 20 %, ce 20%, tout le monde le voit simplement comme un taux de rémunération (selon la vision de la rentabilité), mais il ya l’autre interprétation, comme celle du verre d’eau à moitié vide qui est donc aussi à moitié plein; ce taux représente la probabilité que vous perdiez tout votre argent dans l’année, on appelle cela en économie la probabilité de faillite.

Ainsi tous les Traders qui ont une stratégie basée sur la maximisation de la rentabilité coulent avec les crises, car ces derniers négligent les risques, le point à mes yeux le plus important, avant le profit et sa maximisation, car je parle bien de la maximisation du profit, et non du profit simple.

Par conséquent, la bonne méthode, celle utilisée par moi-même est la minimisation de la variable risque basée sur la théorie microéconomique de Markov et sa force de rappel ( que je développerais en profondeur dans un nouvel article), puis après minimisation des risques, on peut très facilement s’occuper de la rentabilité.

En effet, tout le monde sait gagner de l’argent, mais peu savent gérer la perte.

Alors revenons au point de départ : le Daytrading.

=> Pourquoi ce type de Trading basé sur un horizon temporel maximal de la journée est-il en adéquation avec une gestion des risques maîtrisée ?

On n’est dans ce scénario pas exposé à l’occurrence d’évènements exceptionnels pouvant se passer entre la fermeture des marchés et l’ouverture du lendemain, et donc en termes de risque, on n’a aucun risque qu’un évènement majeur se produise et ait une incidence sur nos positions.

Moins de temps de durée de position = baisse de probabilité d’occurrence d’un évènement exceptionnel pouvant avoir une incidence sur nos positions en cours = moins de risque = adéquation avec un modèle minimisant la variable Risque = modèle stable à Long terme.

Il convient donc d’appuyer avant de parler de n’importe quelle stratégie de trading, sur la contrainte risque, et sur sa minimisation.

Le Daytrading répond à cette contrainte.

Maintenant à savoir dans le Daytrading quelle stratégie correspond le mieux à cette minimisation du Risque.

Il existe principalement 2 types de stratégies de Daytrading connues, que sont le Swing Trading et le Scalping.

Le Swing Trading est la stratégie la plus utilisée car la plus connue, qui consiste à utiliser l’analyse graphique afin d’anticiper un mouvement quand il va partir, et donc de jouer des moves de tendances ( micro-tendances, fortes tendances, etc …).Se mettre dans le sens d’un mouvement dont on a l’impression qu’il est en train de partir, modulo sa contrainte de risque.

Les gains seront dans ce type de stratégies bien plus grands que les pertes, car les Stop Loss par trade dans ce type de trades seront faibles. En effet, si on s’aperçoit que le mouvement ne part pas, on coupera notre perte rapidement en attendant un autre signal. Et dès qu’on est dans un trade qui part dans le bon, sens, les gains seront plus grains, et le modèle doit être rentable quand le trade gagnant efface tous les petits trades perdants.

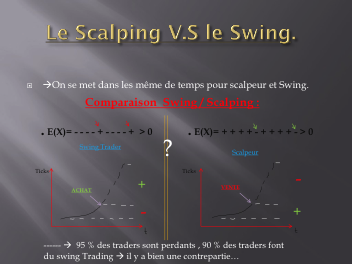

Le Swing Trader aura un E ( X ) du type :

E ( X ) = - - - + – - - + - - -

Celle-ci doit être > 0 pour que le modèle soit rentable et donc que le Trade gagne sur le long terme.

A l’opposé du Swing Trading, il existe le Scalping, plus précisément le Scalping Contrarien.

Pour tout d’abord définir le Scalping, il s’agit d’un type de stratégie pouvant être qualifié comme de l’arbitrage spéculatif (2 termes normalement diamétralement opposés mais ici réunis) ,et donc qui consiste à des achats et des ventes basés sur de l’arbitrage à très court terme en manuel, à une certaine fréquence, quelque soit la tendance sur le marché, et point très important « quelque soit la tendance sur le marché » , sur des zones de combats entre acheteurs et vendeurs, en vue d’arbitrer ce combat à cour terme et de profiter de petits gains sur ces zones.

Le scalpeur visera donc des petits gains, et les pertes seront toujours plus grandes que les gains.

Le modèle est rentable quand la fréquence des gains est assez grande par rapport à la fréquence des trades perdants pour que la somme de tous les petits gains dépasse en termes de montant les pertes plus importantes.

Le Scalping contrarien à l’opposé totale du Swing Trading en terme de contrainte E (X), consistera dans la définition du Scalping, à entrer en position sur des achats ou es ventes, quand un mouvement est en train de partir, à l’opposé du mouvement qui vient de se produire (et donc entrée en position inverse de ce que fait le Swing Trader).

Ce type d’entrée, contre-intuitif est basé sur les probabilités, les mathématiques et la psychologie de marché, thèmes abordés et décryptés lors de la présentation de la stratégie du Scalping Contrarien dans le prochain numéro de Trader Magazine.

Donc l’espérance de gain du Scalpeur sera de type :

E (X) = + + + – + + + – ++ + -

Celle-ci doit être >0 pour que le modèle soit rentable et donc que le Trade gagne sur le long terme.

A titre comparatif, on voit que les 2 stratégies de DayTrading énoncées sont diamétralement opposées.

Schéma comparatif Swing / Scalping :

La bonne question est de savoir des 2 stratégies, quelle est la bonne stratégie, quelle est celle qui est le plus facilement applicable.

Note : Quand on sait qu’empiriquement 90 % des traders font du Swing Trading, et que 95 % des Traders perdent sur les marchés, on comprend facilement et rapidement par un petit calcul mathématique vers quelle stratégie il conviendrait de tendre pour prospérer et être rentable sur les marchés.

Les vidéos de Trading de la Diamond Trading Academy

En attendant la suite de cet article, vous pouvez commercer à vous former en ligne avec nos vidéos de cours Trading théoriques et nos vidéos Trading pratiques associées.

Cours Trading théoriques Vidéos Trading Pratiques Formation Trading physique

'Le Scalping V.S. Le Swing : Stratégies de Day-trading 2/4' n'a pas de commentaire(s)

Soyez le premier à commenter cet article !